Таможенный практикум

Таможенное администрирование товаров международной электронной торговли, декларация на товары электронной торговли

Совершенствование и развитие таможенного администрирования товаров, приобретаемых физическими лицами на зарубежных интернет-площадках, является актуальным вопросом и неразрывно связано с развитием отрасли электронной торговли товарами, где востребованным на сегодня способом перемещения таких товаров через таможенную границу ЕАЭС остается их пересылка в международных почтовых отправлениях (далее – МПО) и доставка в качестве экспресс-грузов.

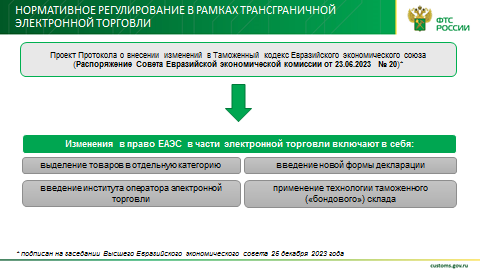

На площадке Евразийской экономической комиссии в 2022 – 2023 годах проведена работа по урегулированию вопросов, касающихся товаров, перемещаемых в рамках трансграничной электронной торговли, а именно подготовлен проект Протокола о внесении изменений в Таможенный кодекс ЕАЭС, предусматривающий:

- выделение товаров трансграничной электронной торговли в отдельную категорию товаров;

- введение декларации на товары электронной торговли;

- введение института оператора электронной торговли (оператор электронной торговли будет осуществлять таможенное декларирование товаров электронной торговли, уплачивать в отношении них таможенные пошлины, налоги, нести ответственность за недостоверное таможенное декларирование);

- использование процедуры таможенного склада к товарам электронной торговли (аналог «бондовых» складов).

В июне 2023 года проект Протокола одобрен[1] Советом ЕЭК, в государствах-членах ЕАЭС проведены внутригосударственные процедуры[2], необходимые для его подписания, после чего проект Протокола подписан на заседании Высшего Евразийского экономического совета 25 декабря 2023 года.

В настоящее время на площадке ЕЭК при участии экспертов государств-членов ЕАЭС проводится подготовка ряда решений, в том числе проекта Решения ЕЭК, определяющего форму декларации на товары электронной торговли и порядок ее заполнения, который должен вступить в силу одновременно с нововведениями Таможенного кодекса ЕАЭС.

Таможенное декларирование товаров электронной торговли, приобретенных физическими лицами на иностранной электронной площадке, может осуществляться оператором электронной торговли или физическим лицом самостоятельно, а в случае реализации товаров электронной торговли с «бондового» склада – оператором электронной торговли.

Во всех случаях используется декларация на товары электронной торговли, подаваемая в электронном виде.

ЕЭК предложено при определении формы декларации на товары электронной торговли взять за основу декларацию на товары для экспресс-грузов[3] с особенностями[4], которые уже в настоящее время учитываются, например, при декларировании товаров, доставляемых в адрес физического лица – получателя товаров в рамках эксперимента по совершению таможенных операций АО «Почта России» с применением таможенной процедуры таможенного («бондового») склада[5].

Декларация на товары электронной торговли будет содержать сведения о товаре электронной торговли, о его стоимости и количественных характеристиках, отправителе и получателе такого товара и пр. Состав указанных сведений на сегодня является предметом обсуждения.

Основными задачами введения декларации на товары электронной торговли являются создание должного уровня проведения таможенного контроля как до, так и после выпуска товаров, а также исключение рисков уклонения от уплаты таможенных платежей и возникновения угрозы жизни и здоровью населения вследствие контрабанды наркотических средств, психотропных или сильнодействующих веществ и иных специфических категорий товаров.

Кроме того, дальнейшее развитие полноценного института оператора электронной торговли, обеспечивающего взаимодействие с интернет-площадками и таможенными органами, позволит упорядочить таможенное оформление товаров международной электронной торговли, повысить скорость обработки товаров и эффективность таможенного контроля.

[1] Распоряжение Совета Евразийской экономической комиссии от 23.06.2023 № 20 «О проекте Протокола о внесении изменений в Договор о Таможенном кодексе Евразийского экономического союза от 11 апреля 2017 года».

[2] Распоряжением Президента Российской Федерации от 19.09.2023 № 315-рп поддержано предложение Правительства Российской Федерации о подписании проекта Протокола.

[3] Решение Коллегии ЕЭК от 28 августа 2018 г. № 142 «О таможенном декларировании товаров, доставляемых перевозчиком в качестве экспресс-груза, с использованием декларации на товары».

[4] Решение Коллегии ЕЭК от 3 августа 2021 г. № 93 «Об особенностях заполнения декларации на товары для экспресс-грузов в отношении товаров, декларирование которых осуществляется в рамках проведения в государствах – членах Евразийского экономического союза пилотного проекта (эксперимента) в области внешней электронной торговли товарами», Решение Коллегии ЕЭК от 3 августа 2021 г. № 94 «Об особенностях заполнения декларации на товары для экспресс-грузов при помещении под таможенную процедуру выпуска для внутреннего потребления товаров электронной торговли, ранее помещенных под таможенную процедуру таможенного склада, в рамках проведения в государствах – членах Евразийского экономического союза пилотного проекта (эксперимента) в области внешней электронной торговли товарами».

[5] Постановление Правительства Российской Федерации от 02.11.2022 № 1962 «О проведении эксперимента по совершению таможенных операций назначенным оператором почтовой связи с применением таможенной процедуры таможенного склада в отношении товаров, ввозимых в Российскую Федерацию в целях последующего приобретения физическими лицами в рамках международной электронной торговли и пересылаемых в международных почтовых отправлениях».

Как вернуть утилизационный сбор в соответствии с Постановлением Правительства РФ от 29 декабря 2023 г. № 2407

Постановлением Правительства РФ от 29 декабря 2023 г. № 2407 предусмотрено право на возврат утилизационного сбора, которое возникает у плательщика в случае если документы, подтверждающие право собственности на транспортное средство, оформлены до 29 октября 2023 г. (включительно) и СБКТС оформлено до 21 декабря 2023 г. (включительно).

Возврат осуществляется в размере разницы суммы уплаченного утилизационного сбора и суммы, подлежащей уплате.

При обращении в таможенный орган, расположенный по месту нахождения (месту жительства) плательщика утилизационного сбора, необходимо представить следующие документы:

- Обращение в таможенный орган по вопросу возврата утилизационного сбора (в свободной форме).

- Расчет утилизационного сбора.

- Копию документа, подтверждающего право собственности на транспортное средство.

- Копию СБКТС.

- Копию ранее оформленного таможенного приходного ордера (далее – ТПО) или его номер (указывается в обращении в таможенный орган при отсутствии копии ТПО).

- Копию выписки из ЭПТС.

- Копию документа, удостоверяющего личность.

- Копию документа, подтверждающего полномочия на осуществление действий от имени плательщика (если документы представляются его уполномоченным представителем).

- Копии документов должны быть заверены собственноручно («копия верна», ФИО, дата, подпись).

Рассмотрение представленных документов осуществляется в сроки, определенные пунктами 27, 32, 33 Правил взимания, исчисления, уплаты и взыскания утилизационного сбора (утверждены постановлением Правительства РФ от 26 декабря 2013 г. № 1291).

По результатам рассмотрения обращения таможенный орган принимает решение о возврате денежных средств и вносит изменения в таможенный приходный ордер либо информирует о причинах отказа в возврате утилизационного сбора.

Возврат утилизационного сбора осуществляется в форме его зачета в счет авансовых платежей.

Информация о зачете денежных средств и скорректированный ТПО отображаются в Личном кабинете участника ВЭД плательщика утилизационного сбора.

Имеющиеся на счете авансовые платежи могут быть использованы при последующем проведении таможенных операций или возвращены на банковский счет. Возврат авансовых платежей на банковский счет осуществляется в порядке, определенном законодательством РФ о таможенном регулировании.

Обращаем внимание, что подать обращение можно исключительно в таможенный орган по месту нахождения (месту жительства) плательщика.